Alasan Saham MTEL Turun Hingga 15 Persen Sejak IPO

Saham MTEL jadi salah satu IPO jumbo saat era tren teknologi. Sayangnya, harga saham MTEL gagal bersinar terang dan kini sudah turun 15 persen sejak IPO. Ada apa ya?

MIkirduit – Saham PT Dayamitra Telekomunikasi Tbk.atau MTEL mencatatkan penurunan sekitar 15,63 persen dari harga penawaran IPO pada akhir 2021. Kenapa saham MTEL yang disebut pemilik menara telekomunikasi terbanyak hingga di Asean ini tidak kunjung meroket?

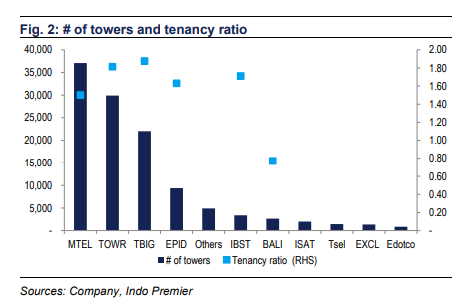

Hingga kuartal III/2023, MTEL masih mengklaim sebagai perusahaan menara telekomunikasi dengan jumlah terbanyak di ASEAN setelah memiliki sekitar 36.719 menara dengan tingkat tenancy ratio sebesar 1,5 kali.

Kinerja keuangan MTEL di kuartal III/2023 pun yang paling mentereng setelah laba bersih naik 16,6 persen menjadi Rp1,43 triliun. Padahal, dua kompetitor besarnya TOWR dan TBIG lagi mencatatkan penurunan laba bersih di periode yang sama.

Ditambah, ada kabar MTEL digadang-gadang berpotensi menjadi pembeli saham IBST yang ingin dilego oleh pemegang saham utamanya, yakni Grup Sinarmas.

Menurut riset Indo Premier Sekuritas pada 22 Januari 2024, transaksi akuisisi IBST diperkirakan rampung pada semester I/2024. Perkiraannya, transaksi penjualan saham IBST ini diperkirakan bisa mencapai Rp11,4 triliun atau setara 12-14 kali EV/EBITDA-nya. Nilai valuasi itu setara saat TOWR membeli seluruh saham SUPR.

Perkiraan MTEL yang bakal akuisisi bukan berasal dari manajemen melainkan analisis dalam riset Indopremier yang membandingkan Net Debt/EBITDA ketiga saham menara telekomunikasi terbesar, yakni MTEL, TBIG, dan TOWR.

Rasio Net Debt/Ebitda ini hampir sama dengan Debt to equity ratio, hanya saja perhitungan yang digunakan adalah total utang bersih (total utang berbunga dikurangi dengan kas setara kas) lalu dibagi dengan EBITDA. Semakin besar nominalnya, berarti beban utang yang ditanggung oleh perusahaan makin berat.

Dalam hal ini, posisi MTEL menjadi emiten menara telekomunikasi yang memiliki tingkat net debt/EBITDA paling rendah, yakni 2,3 kali. Sementara itu, TBIG dan TOWR masing-masing memiliki tingkat net debt/EBITDA sebesar 5,1 kali dan 4,3 kali. Untuk itu, MTEL dianggap yang paling memungkinkan untuk melakukan akusisi sebagai cara melakukan pertumbuhan organik.

Namun, tetap saja dari hasil kinerja keuangan kuartal III/2023 yang paling oke dibandingkan dengan kompetitor hingga rumor MTEL paling memungkinkan sebagai pihak yang mengakuisisi IBST tidak mampu mengerek harganya lebih jauh.

Bahkan, saat MTEL diumumkan masuk ke indeks saham LQ45, harga sahamnya malah ditutup turun 1,27 persen pada 26 Januari 2024. Jadi, ada apa gerangan dengan saham MTEL?

Bedah Kondisi Bisnis MTEL

Sebelum IPO, MTEL bukan pemain menara telekomunikasi besar karena sebagian besar menara telekomunikasi yang dimilikinya saat ini adalah milik Telkomsel, yang dialihkan saat perseroan IPO di akhir 2021.

Sejak 2020 hingga 2021, MTEL tercatat telah mengakuisisi sekitar 10.050 menara milik Telkomsel. Tren itu terus berlanjut hingga 2022 di mana perseoran mendapatkan pengalihan 6.000 menara telekomunikasi. Terakhir, MTEL juga lanjut borong 3.000 menara yang dimiliki Telkomsel, perusahaan terafiliasi yang sama-sama dikendalikan oleh TLKM.

Masalahnya, meski jumlah menara MTEL sudah cukup banyak, tetapi dari segi tenancy ratio, MTEL menjadi yang terendah dibandingkan dengan TOWR dan TBIG.

Tenancy ratio adalah rasio yang menunjukkan berapa jumlah total menara yang disewa dibadningkan dengan total menara yang ada.

Sampai kuartal III/2023, tingkat tenancy ratio MTEL hanya 1,5 kali,sedangkan TOWR dan TBIG masing-masing bisa 1,81 kali dan 1,86 kali. Hal ini menggambarkan meski MTEL memiliki jumlah menara yang baiknya, tapi tidak lebih menguntungkan dibandingkan dengan TBIG dan TOWR.

Ditambah, jika melihat gross dan net profit margin MTEL dengan status emiten menara telekomunikasi dengan menara terbanyak serta dengan kinerja yang lagi naik saja masih kalah dibandingkan dengan TOWR dan TBIG.

Sampai kuartal III/2023, net profit margin MTEL sebesar 48,94 persen, masih kalah dari TOWR dan TBIG yang masing-masing 71,72 persen dan 72,33 persen. Begitu juga dari sisi net profit margin, MTEL hanya sebesar 22,79 persen, sedangkan TOWR dan TBIG sebesar 27,81 persen dan 23,52 persen.

Kenapa begitu? beberapa kemungkinan penyebabnya adalah tenancy ratio MTEL yang paling rendah dibandingkan dua emiten menara telekomunikasi lainnya, serta harga tarif sewa menara MTEL itu paling murah.

Mengitip dari data riset Stockbit pada kuartal I/2023, tarif sewa menara MTEL mencatatkan penurunan signifikan sejak perseroan IPO di 2021. Hal ini diindikasi ada hubungannya dengan pengalihan menara telekomunikasi Telkomsel ke perseroan.

Sebelumnya pada medio 2018-2020, harga tarif sewa MTEL menjadi yang termahal dibandingkan dengan TOWR dan TBIG, tapi setelah IPO kondisinya malah jadi sebaliknya.

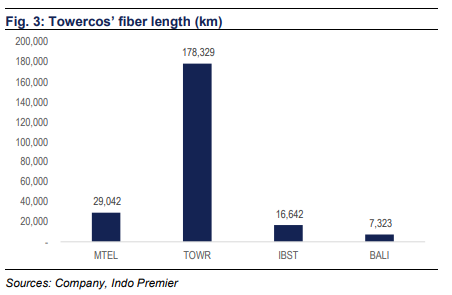

Hal itu juga terlihat dari customer MTEL yang 55,9 persen datang dari Telkomsel. Sisanya baru dari ISAT, EXCL, dan lainnya. Berbeda dengan TOWR dan TBIG yang cukup beragam.

Seperti, TOWR yang memiliki dua pelanggan utama, yakni ISAT dan EXCL, sedangkan sisanya TLKM hanya sebesar 12,6 persen, serta lainnya sebesar 18,5 persen.

Begitu juga dengan TBIG, yang memiliki pelanggan utama dari Telkomsel dan ISAT, sedangkan sisanya terdiri dari EXCL, FREN, dan lainnya.

Meski dari sisi kinerja kurang menarik,ada satu kelebihan MTEL, yakni jaringannya cukup banyak di luar Jawa, di mana kondisi itu mengalahkan dua emiten menara telekomunikasi lainnya.

Sayangnya, keberadaan di luar Jawa itu juga yang mungkin membuat tenancy ratio perseroan lebih rendah dibandingkan dengan lainnya.

Jadi, MTEL Menarik atau Tidak Nih?

Bisa dibilang secara sektoral, saham menara telekomunikasi ini lagi terkena sentimen integrasi ISAT dengan Tri Hutchinson. Hal itu membuat adanya penurunan tingkat sewa di TOWR dan TBIG sehingga kinerja keduanya cenderung melambat.

Jika melihat valuasi MTEL dengan EV/EBITDA (metriks valuasi saham yang digunakan untuk sektor saham padat modal salah satunya menara telekomunikasi), harga saham MTEL sudah murah dengan posisi 10,8 kali. Angka itu di bawah rata-rata industri yang sebesar 11,1 kali.

Masalahnya, saham TOWR juga berada di valuasi yang lebih murah, yakni 9,2 kali. Dengan kondisi, jika penetrasi 5G di Indonesia bisa meningkat lebih cepat, TOWR akan lebih diuntungkan.

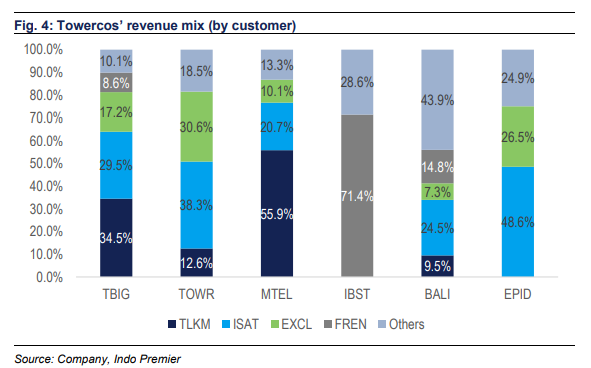

Soalnya, saat ini TOWR menjadi saham menara telekomunikasi yang memiliki jaringan fiber optik terpanjang, yakni 178.329 kilometer, sedangkan MTEL baru 29.042 kilometer.

Namun, balik lagi, salah satu kendala penetrasi 5G di Indonesia adalah penetrasi penggunaan gagdet yang mendukung masih rendah, sehingga layanan ini masih skala kecil. Kita perlu lihat, apakah nanti penurunan suku bunga Bank Indonesia yang diprediksi terjadi pada 2024 membantu penetrasi pembelian gagdet 5G untuk meningkatkan penetrasi ke jaringan tersebut atau tidak.

Adapun, belajar dari transisi 3G ke 4G yang dimulai sejak 2013, butuh waktu hingga 3-5 tahun untuk bisa mencapai penetrasi yang maksimal. Sementara itu, untuk 5G sudah diuji coba pada 2017, tapi izin operasional jaringan 5G baru dikeluarkan pada 2020. Hingga saat ini penetrasi 5G juga masih rendah sehingga mungkin butuh waktu sekitar 1-3 tahun ke depan untuk mencapai penetrasi yang lumayan.

MTEL akan menarik jika benar-benar melakukan akuisisi terhadap IBST. Pasalnya, dengan begitu jaringan fiber optic MTEL bisa lebih agresif karena IBST saat ini adalah emiten menara telekomunikasi dengan kepemilikan jaringan fiber optik terbesar ketiga di Indonesia sebesar 16.642 kilo meter.

Apalagi, jika ada transaksi terafiliasi kembali antara MTEL dengan Telkomsel terkait jaringan fiber optik. Soalnya, Telkomsel ini pemilik jaringan fiber optik terbesar di kalangan operator seluler, yakni sebanyak 160.000 kilo meter.

Jika ingin spekulatif, posisi saham MTEL untuk jangka menengah sudah cukup menarik, meski dengan risiko penurunan masih terus berlanjut. Apalagi, kabar akuisisi IBST hanya dilihat dari analisis rasio keuangannya saja, bukan dari obrolan pasti. Bisa saja TBIG atau TOWR, serta perusahaan menara telekomunikasi yang belum terbuka, serta private equity dan investor global lainnya yang tertarik borong saham IBST.

Sebagai pengingat, penawar SUPR pada 2021 bukan cuma perusahaan menara telekomunikasi yang sudah tbk seperti TOWR, tapi ada IHS Towers, perusahaan menara telekomunikasi global, serta Digital Bridged dan Stonepeak, perusahaan private equity yang ingin borong saham menara tersebut.

Saham MTEL juga menarik dalam jangka pendek karena baru tergabung dalam indeks saham LQ45. Artinya, saat pernyataan efektif, ada potensi demand beli saham MTEL dari fund manager reksa dana indeks dan ETF meningkat tajam. Sehingga harga saham bisa naik untuk jangka pendek.

Kira-kira, menurutmu saham MTEL menarik untuk jangka panjang atau tidak?

Pas banget, Mikirduit baru saja meluncurkan Zinebook #Mikirdividen yang berisi review 20 saham dividen yang cocok untuk investasi jangka panjang lama banget.

Kalau kamu beli #Mikirdividen edisi pertama ini, kamu bisa mendapatkan:

- Update review laporan keuangan hingga full year 2023-2024 dalam bentuk rilis Mikirdividen edisi per kuartalan

- Perencanaan investasi untuk masuk ke saham dividen

- Grup Whatsapp support untuk tanya jawab materi Mikirdividen

- Siap mendapatkan dividen sebelum diumumkan (kami sudah buatkan estimasinya)

- Publikasi eksklusif bulanan untuk update saham mikirdividen dan kondisi market

Tertarik? langsung saja beli Zinebook #Mikirdividen dengan klik di sini

Jangan lupa follow kami di Googlenews dan kamu bisa baca di sini