Pandemi Usai, Saham Sektor Kesehatan Sudah Murah?

Saham kesehatan sudah turun cukup dalam sepanjang tahun ini. Apakah kini saham kesehatan sudah murah? baca ulasan lengkapnya di sini

Saham- saham sektor kesehatan mendadak melejit seiring dengan kabar lonjakan kasus Covid-19 di Singapura dan Malaysia.

Lantas apakah ini sinyal dari kebangkitan sektor kesehatan atau malah hanya pemberi harapan palsu (PHP)?

Harga saham emiten farmasi terlihat tren peningkatan pada 2021 kemudian berangsur turun. Terutama untuk subsektor alat kesehatan dan farmasi. Sementara subsektor rumah sakit ada beberapa saham yang tetap meningkat.

Pergerakan harga saham sektor kesehatan pada 2021 dipengaruhi oleh kondisi darurat kesehatan yang diiringi dengan kebijakan Pemerintah yang pastinya pro sektor kesehatan. Misalnya saja soal duit atau Anggaran yang pro kesehatan.

Menurut data ada lonjakan realisasi anggaran kesehatan pemerintah sebesar 52% menjadi Rp172,25 triliun dari Rp113,62 triliun pada 2020.

Angka pertumbuhan tersebut menjadi yang terbesar dalam satu dekade terakhir. Hal ini karena ada keadaan darurat, yakni penyebaran virus Covid-19.

Selain kebijakan anggaran, ada kebijakan pemerintah lain yang berpengaruh terhadap pendapatan perusahaan yang bergerak di bisnis kesehatan.

Sementara Covid-19 inilah yang bisa disebut faktor X. Sebab Covid-19 secara langsung memberikan permintaan atau demand untuk menggunakan layanan kesehatan. Termasuk demand penunjang fasilitas kesehatan seperti persediaan peralatan.

Kebijakan pemerintah sendiri menjadi respon dari kondisi X yang menjadi landasan bagi para perusahaan untuk memenuhi demand yang ada sekaligus meningkatkan pendapatan mereka.

Saat faktor X ini hilang dan kebijakan tidak berlaku, terlihat nyata kinerja perusahaan di sektor kesehatan juga turun. Sektor kesehatan tampaknya perlu suntikan lagi.

Hal ini diamini oleh Menteri Keuangan yang menaikan anggaran kesehatan pada 2023 menjadi Rp168,4 triliun. Hal ini guna meningkatkan dan memperkokoh sektor kesehatan. Tak hanya anggaran, pemerintah juga mengesahkan UU Kesehatan yang penuh pro dan kontra.

Dari segi bisnis, UU kesehatan berpotensi menguntungkan dalam jangka panjang. Akan tetapi mungkin tidak ‘meledak’ seperti saat Covid-19.

Dalam kasus ini, faktor X nya adalah bagaimana pembangunan rumah sakit dan fasilitas kesehatan di luar pulau Jawa dan program pendidikan dokter spesialis. Sebab hal itu yang jadi penentu keberhasilan UU Kesehatan yang baru yang memiliki tujuan pemerataan dan penambahan kuantitas dokter.

Covid-19: Ladang Untung Sektor Kesehatan

Kembali ke medio 2020-2021 saat wabah Coronavirus Disease 2019 (Covid-19) masuk ke Indonesia. Indonesia lumpuh baik ekonomi maupun kesehatan.

Semua kebakaran jenggot dengan penyebaran virus yang cepat. Pertumbuhan ekonomi sedang mandek di angka 5% selama beberapa tahun, pada akhirnya jatuh juga.

Indonesia mengalami resesi, pertumbuhan ekonomi negatif selama empat kuartal beruntun dari sektor kesehatan juga kelabakan menangani pasien yang selalu datang para tenaga kesehatan pun banyak yang tumbang. Para pahlawan yang harus diberi penghormatan setinggi-tingginya.

Meskipun demikian, wabah tetap memiliki dua sisi seperti koin. Tingginya pasien dari kacamata bisnis adalah demand yang besar. Semakin banyak demand semakin menambah pundi-pundi bagi para perusahaan yang bergerak di bidang kesehatan.

Berdasarkan data yang dihimpun pendapatan dan EBITDA perusahaan yang bergerak di sektor kesehatan melonjak signifikan pada periode 2020 hingga 2021.

Peningkatan kinerja profitabilitas tersebut terjadi pada hampir setiap sub sektor kesehatan, yakni sub sektor peralatan kesehatan, rumah sakit, laboratorium medis, dan farmasi.

Sektor kesehatan mendapatkan permintaan besar selama Covid-19. Rumah sakit kebanjiran pasien dan membuat tingkat bed occupancy ratio melonjak hingga mencapai 80% lebih. Tentu saja dampaknya pendapatan yang meningkat pada 2020 hingga 2021.

Tapi tak hanya Rumah Sakit saja yang ‘ketiban durian runtuh’ tapi juga sub sektor lainnya. Terutama yang didukung oleh kebijakan pemerintah.

Pertama program vaksinasi yang mampu mendongkrak penjualan sub sektor peralatan kesehatan seperti PT Itama Ranoraya (IRRA) yang melejit hingga 134% pada 2021.

Pemerintah melalui Kementerian Kesehatan pertama kali mengeluarkan Peraturan Menteri Kesehatan Nomor 84 Tahun 2020 Tentang Pelaksanaan Vaksinasi dalam Rangka Penanggulangan Pandemi Corona Virus Disease 2019 (Covid-19).

Dalam UU tersebut dijelaskan pada pasal lima bahwa ruang lingkup pengaturan pelaksanaan Vaksinasi dalam rangka penanggulangan pandemi Corona Virus Disease 2019 (COVID-19) salah satunya meliputi distribusi Vaksin COVID-19, peralatan pendukung, dan logistik.

Hal ini membuat emiten IRRA kebanjiran pesanan jarum suntik untuk vaksin. Hal ini mendongkrak kinerja profitabilitasnya.Pendapatan IRRa pada 2020 meningkat hingga 100% menjadi Rp563,88 miliar.

IRRA meraih lonjakan pendapatan yang signifikan berasal dari penjualan kepada Direktorat Tata Kelola Obat Publik dan Perbekalan Kesehatan Kementerian Kesehatan dengan nilai Rp159,42 miliar.

IRRA juga mendapatkan pesanan jumbo dari Indofarma Global Media yang merupakan anak usaha dari PT Indofarma (INAF) senilai Rp76 miliar dan penjualan kepada Badan Nasional Penanggulangan Bencana (BNPB) sebesar Rp58,36 miliar pada 2020.

Program vaksinasi yang gencar pada 2021 termasuk booster juga makin mengangkat kinerja pendapatan. IRRA mampu meraih pertumbuhan pendapatan hingga 134% pada 2021, menjadi Rp1,32 triliun.

IRRA kebanjiran pesanan jarum suntik pemerintah sebanyak 141 juta jarum suntik hingga Desember 2021. Demand yang besar untuk peralatan ini yang kemudian membuat IRRA mampu outperform pada masa pagebluk.

Meskipun jarum suntik bukan yang menjadi ‘sumbangan’ pendapatan terbesar pada 2021. Sebab IRRA juga memiliki produk rapid test, yang mana menjadi barang paling dicari saat itu.

Berdasarkan segmen produk, pendapatan produk alat kesehatan Diagnostik Invitro tercatat sebesar Rp1,17 triliun atau 88,64% dari total pendapatan, sebesar meningkat 183% YoY. Sementara segmen alat kesehatan Non Elektromedik tercatat sebesar Rp141,23 miliar dan segmen produk lainnya tercatat sebesar Rp1,32 miliar.

Permintaan rapid test yang tinggi juga tak lepas dari peraturan pemerintah soal syarat menggunakan transportasi umum dan fasilitas umum serta program tracing.

Selain alat rapid test emiten yang bergerak di bidang laboratorium pun mengalami lonjakan permintaan untuk pemeriksaan rapid test, Antigen, dan Polymerase Chain Reactions (PCR) untuk mendeteksi Covid-19 pada seseorang.

PT Diagnos Laboratorium Utama Tbk (DGNS) berhasil mencetak peningkatan pertumbuhan pendapatan signifikan pada 2020, tepatnya sebesar 257%.

Peningkatan pendapatan DGNS seiring dengan peluncuran produk biomolecular pada 2020 yang memiliki varian produk untuk pemeriksaan Polymerase Chain Reactions (PCR) & TCM (Test Cepat Molecular), Rapid Antibody (Eclia/ICT), Rapid Antigen.

Berdasarkan keterangan resmi DGNS sejak April 2020 sampai dengan 31 Desember 2020, DGNS telah berhasil melaksanakan sebanyak 148.577 pemeriksaan PCR.

Tren positif tersebut kemudian berlanjut hingga 2021, yang mana pendapatan DGNS tumbuh 65% dibandingkan 2020.

PT Prodia Widyahusada (PRDA) juga kena imbas positif dari Covid-19. Pendapatan yang diterima perusahaan sepanjang 2021 tumbuh 42%. Angka tersebut tertinggi dibandingkan pertumbuhan selama lima tahun terakhir.

Sub sektor farmasi juga kebagian ‘rezeki’ dari Covid-19. Terutama PT Indofarma (INAF) dan PT Kimia Farma (KAEF) yang merupakan anak usaha dari PT Biofarma (Persero).

Berdasarkan Permenkes No.10 Tahun 2021, PT Bio Farma (Persero) ditunjuk sebagai badan usaha yang mendistribusikan vaksin Covid-19 oleh Menteri sesuai dengan ketentuan peraturan perundang-undangan mengenai pengadaan Vaksin Covid-19.

Kemudian pada Permenkes No.18 Tahun 2021, PT Bio Farma (Persero) ditunjuk sebagai distributor vaksin Gotong Royong.

Hasilnya, pendapatan INAF dan KAEF melejit pada 2021 masing-masing 69% dan 28% dibandingkan raihan 2020.

Setelah Covid-19, UU Kesehatan Jadi Booster Baru Sektor Kesehatan?

Kinerja sektor kesehatan setelah masa pandemi Covid-19 turun. Hal ini karena ada normalisasi dari kebijakan Pemerintah terkait Covid-19 yang sudah tidak berlaku, sehingga demand menjadi berkurang.

Kemudian muncul UU Kesehatan Onibus yang baru disahkan. UU ini menimbulkan pro dan kontra di kalangan masyarakat, profesi, dan pemerintah.

Akan tetapi di luar itu semua, yang jadi fokus dari tulisan ini adalah dampak dari peraturan tersebut ke sektor kesehatan.

Apa Saja yang Baru dari UU Kesehatan?

Pertama, Dokter asing diizinkan melakukan praktik di Indonesia untuk meningkatkan kualitas layanan kesehatan dan mengatasi kekurangan dokter.

Kebijakan ini dikeluarkan dengan tujuan untuk meningkatkan kualitas layanan kesehatan, transfer pengetahuan, dan mengatasi kekurangan dokter yang signifikan di Indonesia.

Pemerintah juga ingin memenuhi kebutuhan masyarakat Indonesia yang harus bepergian ke luar negeri untuk mendapatkan layanan kesehatan yang lebih baik.

Menurut undang-undang, dokter asing harus menjalani evaluasi kompetensi dan mendapat izin praktek dari menteri kesehatan. Kecuali dokter asing spesialis dengan pengalaman luas atau portofolio yang kuat dari evaluasi kompetensi dan proses adaptasi. Sebab hal ini dapat mempercepat adaptasi dan integrasi ke sistem perawatan kesehatan lokal.

Kedua, Program pendidikan spesialis berbasis rumah sakit. Undang-undang kesehatan yang baru mendukung pelaksanaan pendidikan dokter spesialis berbasis rumah sakit. Harapannya Pemerintah program ini dapat menjadi jawaban untuk pemerataan tenaga medis dan kesehatan di seluruh Indonesia.

Indonesia memiliki 21 program dokter spesialis di berbasis universitas seluruh negeri saat ini. Jumlah tersebut dirasa oleh Pemerintah kurang jika melihat jumlah lulusan.

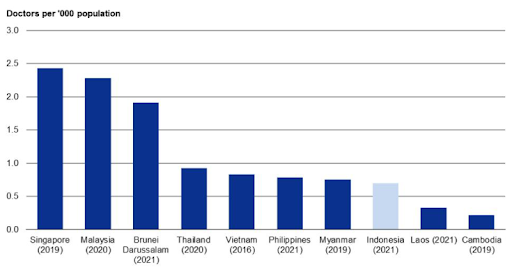

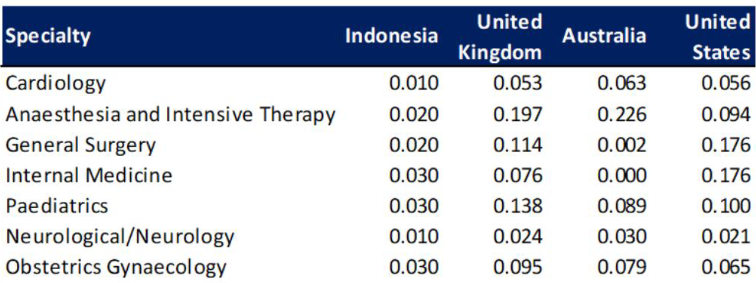

Jumlah lulusan spesialis per tahun hanya sekitar 2.700 orang di Indonesia. Jumlah tersebut mayoritas berada di Pulau Jawa. Padahal menurut Menteri Kesehatan, Indonesia kekurangan 30.000 dokter spesialis untuk mencapai rasio target 0,28 per 1.000 penduduk.

Ketiga, UU Kesehatan yang baru menyederhanakan proses penerbitan izin dokter. Akan berlaku penyederhanaan proses surat tanda daftar dokter (STR) dan surat izin praktik dokter (Surat Ijin Praktek, SIP) dengan pengalihan kewenangan ke Kementerian Kesehatan tanpa memerlukan rekomendasi dari asosiasi dokter (Ikatan Dokter Indonesia/IDI).

Sebelumnya, seorang dokter membutuhkan surat rekomendasi dari IDI untuk mendapatkan izin praktek. Kini, STR tersebut akan tetap berlaku sepanjang karir mereka (seumur hidup), meniadakan proses perpanjangan lima tahun yang sebelumnya membosankan. Di bawah undang-undang baru, semua proses dan data akan diintegrasikan ke dalam sistem data Kementerian Kesehatan.

Keempat, Wajah baru anggaran kesehatan yang tidak ada lagi penetapan. Peraturan sebelumnya mewajibkan pemerintah mengalokasikan 5% Anggaran Pendapatan dan Belanja Negara (APBN) untuk belanja anggaran kesehatan dan 10% Anggaran Pendapatan dan Belanja Daerah (APBD).

UU baru menetapkan bahwa angka dalam anggaran harus didasarkan pada program aktual yang akan dilakukan oleh Kementerian Kesehatan. Alokasi anggaran untuk masing-masing program akan dibahas terlebih dahulu dengan DPR RI.

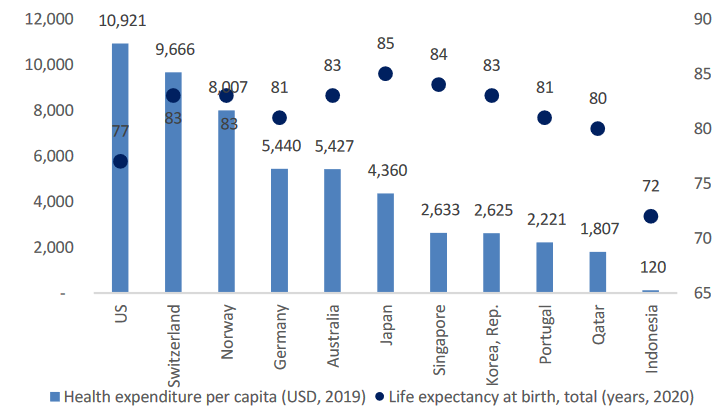

Kementerian Kesehatan berpendapat bahwa hal ini akan menghasilkan pengeluaran lembaga yang lebih efisien yang berfokus pada hasil program, daripada masukan angka, dan bahwa tidak ada korelasi antara pengeluaran pemerintah untuk layanan kesehatan dan angka harapan hidup.

Kelima, Pemerintah menyederhanakan paket JKN merampingkan program saat ini dengan tiga kelas menjadi skema Kelas Rawat Inap Standar (KRIS) dengan satu kelas.

KRIS akan menstandarkan layanan JKN sehingga semua kelas memiliki empat tempat tidur per kamar. Harapannya kebijakan ini dapat meningkatkan pelayanan bagi pasien BPJS Kesehatan. Dampaknya adalah meningkatkan volume trafik dari pasien BPJS dan pada gilirannya menguntungkan penyedia layanan kesehatan.

Apa dampak dari UU Kesehatan baru?

Menurut kami, dalam jangka panjang UU kesehatan akan memberikan dampak positif bagi perusahaan di sektor kesehatan.

Kedatangan dokter asing memang menimbulkan kontra, namun hal ini bisa menjadi cara untuk pemerataan dokter dalam jangka pendek sembari menunggu lulusan dokter dari program pendidikan yang baru memberikan hasil dalam jangka panjang.

Penambahan jumlah dokter dalam dan luar negeri akan bisa mempengaruhi trafik rumah sakit dari pasien. Selain itu hal ini bisa saja meningkatkan kepercayaan konsumen terhadap kualitas rumah sakit. Dengan catatan selain kuantitas serta kualitas SDM yang meningkat, peralatan serta teknologi juga meningkat.

Pandangan kami juga ada potensi ekspansi layanan kesehatan seperti rumah sakit dan laboratorium ke daerah tier-1 dan tier-2, dampak dari program pendidikan spesialis yang tersebar.

Selain itu, ada potensi penambahan pasien BPJS di rumah sakit karena program KRIS. Sebab layanan BPJS kelas 2 dan 3 bisa sampai enam tempat tidur menjadi maksimal empat tidur saja. Sehingga akan memberikan kenyamanan.

Risikonya rumah sakit mungkin akan kehilangan pasien BPJS kelas satu yang memiliki 2 tempat tidur.

Kesimpulan

Harga saham sektor kesehatan sempat melejit sesaat ketika ada kabar kasus Covid-19 di Malaysia dan Singapura naik, ditambah ada kasus pneumonia di China yang tinggi serta sudah masuk ke Indonesia. Namun, kami melihat kenaikan kemarin hanya sentimen non-fundamental sementara. Lalu, setelah normalisasi kinerja keuangan dalam setahun terakhir, apakah saham sektor kesehatan sudah murah?

Seperti di awal artikel, kami membagi saham sektor kesehatan menjadi 4 bagian, yakni penyedia distribusi alat kesehatan, penyedia laboratorium, rumah sakit, dan farmasi.

Pertama, untuk saham sektor distribusi alat kesehatan ada dua, yakni IRRA dan ZBRA. Jika dilihat dari sisi price to book value (PBV)-nya, IRRA memiliki PBV sebesar 1,86 kali. Posisi itu sudah di bawah rata-rata 5 tahunnya yang sebesar 6,26 kali, tapi masih sedikit di atas standard deviasi minus 1 yang berada di 1,57 kali. Lalu, untuk ZBRA, kami tidak merekomendasikan masuk untuk saat ini karena fundamentalnya tidak terlalu menarik.

Kedua, segmen laboratorium, ada dua saham yang bisa dipantau, yakni DGNS dan PRDA. DGNS memiliki PBV sebesar 1,74 kali. Posisi itu sudah di bawah rata-rata sejak IPO di 3,25 kali, meski masih di atas standar deviasi minus 1 yang sebesar 0,75 kali. Lalu, untuk PRDA berada di level 2,1 kali. Posisi ini sudah di bawah rata-rata 5 tahunnya sebesar 2,39 kali, tapi masih di bawah standard deviasi minus 1 sebesar 1,79 kali.

Ketiga, segmen rumah sakit, jika dilihat tiga saham dengan PBV terendah adalah PRIM, SRAJ, dan SAME. Dari ketiga itu, posisi saham PRIM yang paling murah karena secara PBV berada di 0,32 kali, sudah di bawah standard deviasi minus 1 yang sebesar 0,57 kali. Sementara itu PBV SRAJ dan SAME masih di bawah rata-rata 5 tahunnya.

Untuk tiga saham rumah sakit terbesar dari segi pendapatan ada SILO, HEAL, dan MIKA. Untuk SILO dan HEAL posisinya masih cukup mahal berada di atas rata-rata PBV historisnya, sedangkan MIKA menjadi saham rumah sakit terbesar ketiga yang menarik, meski PBV-nya tertinggi di sektornya. Soalnya, PBV MIKA sudah di bawah rata-rata historisnya.

Keempat, sektor farmasi, ada sekitar 10 saham sektor farmasi yang kami masukkan ke dalam daftar. Jika dilihat dari tiga saham farmasi dengan revenue terbesar dalam 9 bulan terakhir ada KLBF, TSPC, dan KAEF. Status harga sahamnya cukup mixed, seperti KLBF sudah sangat menarik karena price to book valuenya sudah di bawah standard deviasi minus 1. Lalu, TSPC dan KAEF juga sudah di bawah rata-rata 5 tahun, tapi tetap lebih menarik KLBF.

Jadi, apakah saham kesehatan sudah murah?

Secara umum, risiko penurunan saham kesehatan berpotensi masih berlanjut hingga rilis laporan keuangan kuartal I/2024. Soalnya, rilis laporan keuangan kuartal pertama tahun depan akan menjadi penentu, apakah posisi kinerja keuangan saham kesehatan ini sudah di-bawah banget atau masih ada risiko turun lagi.

Kecuali, beberapa saham kesehatan yang terlibat potensi aksi akuisisi atau kedatangan pemegang saham baru seperti PYFA yang bisa bergerak berlawanan.

(Diedit oleh Surya Rianto)

Mau dapat guideline saham dividen 2024? - Diskon Langsung Rp100.000

Pas banget, Mikirduit baru saja meluncurkan Zinebook #Mikirdividen yang berisi review 20 saham dividen yang cocok untuk investasi jangka panjang lama banget.

Kalau kamu beli #Mikirdividen edisi pertama ini, kamu bisa mendapatkan:

- Update review laporan keuangan hingga full year 2023 dalam bentuk rilis Mikirdividen edisi per kuartalan

- Informasi posisi harga saham dividen sudah murah atau mahal

- Perencanaan investasi dari alokasi modal dan toleransi risiko untuk masuk ke saham dividen

- Grup Whatsapp support untuk tanya jawab materi Mikirdividen

- Siap mendapatkan dividen sebelum diumumkan (kami sudah buatkan estimasinya)

Yuk langsung join Mikirdividen DISKON LANGSUNG Rp100.000 klik di sini ya

Jangan lupa follow kami di Googlenews dan kamu bisa baca di sini