Peluang 4 Saham Nikel Saat Smelter Siap Jadi Omzet

Beberapa smelter nikel sudah rampung, kira-kira gimana efeknya ke kinerja emiten nikel? begini nasib saham nikel setelah smelternya rampung.

Mikirduit – Beberapa smelter nikel yang dibangun beberapa tahun terakhir, mulai rampung pada tahun ini. Meski, ada beberapa yang baru rampung pada tahun depan. Kira-kira saham apa saja yang diuntungkan dari rampungnya smelter tersebut?

Secara langsung, ada 5 saham nikel yang berpotensi diuntungkan jika para smelter miliknya rampung tepat waktu di 2023. Meski, jika rampung di akhir 2023, efeknya baru terasa di 2024.

1. Saham PT Trimegah Bangun Persada Tbk. (NCKL)

NCKL menjadi salah satu saham nikel yang potensial setelah salah satu proyek Rotary Klin Electric Furnace (RKEF) rampung pada kuartal II/2023, dan rampung dengan kapasitas penuh pada kuartal III/2023.

Riset Samuel Sekuritas yang ditulis Juan Harahap mencatat, dengan kehadiran smelter itu, NCKL bisa mencatatkan kenaikan produksi feronickel pada semester II/2023 sebesar 74,5 persen menjadi 41.000 ton dibandingkan dengan semester I/2023.

Dengan tambahan produksi feronikel itu bisa memperkuat kinerja keuangan NCKL sepanjang 2023. Apalagi, perseroan juga mencatatkan biaya operasional yang lebih rendah akibat dari penurunan biaya bahan bakar energi.

Apalagi, harga nikel pig iron juga terus pulih menuju Rp14.000 per ton pada semester II/2023, setelah sempat turun ke level Rp12.000 per ton pada semester I/2023.

Adapun, kenaikan harga nikel itu juga berkaitan dengan keputusan pemerintah Indonesia yang melakukan suspensi untuk kuota pertambangan baru pada medio September 2023.

BACA JUGA: 2 Saham Sektor Nikel IPO, Tanda Sektor Logam Jadi Primadona 2023?

Jika melihat laporan keuangan NCKL hingga semester I/2023. Dari segi pendapatan, perseroan mencatatkan pertumbuhan yang signifikan sebesar 88 persen menjadi Rp10,24 triliun. Pendorongnya berasal dari bisnis pengolahan nikel yang tumbuh hingga 107 persen menjadi Rp8,58 triliun.

Namun, beban pokok pendapatan NCKL pada semester I/2023 juga cukup tinggi. Hal itu terlihat dari gross profit marginnya yang menyusut menjadi 34 persen dibandingkan dengan 55 persen pada periode sama tahun lalu.

Hal itu disebabkan, pertumbuhan pendapatan dari pengolahan nikel yang tinggi diiringi dengan lonjakan beban pokok pendapatan yang signifikan. Hasilnya, gross profit margin NCKL dari bisnis pengolahan nikel susut menjadi 17 persen dibandingkan dengan 38 persen pada periode sama tahun lalu.

Bisnis penambangan nikel NCKL justru yang lebih baik, meski bebannya juga naik. Pendapatan NCKL dari penambangan nikel tumbuh 67 persen, tapi gross profit marginnya turun menjadi 61 persen dibandingkan dengann 70 persen pada periode sama tahun lalu.

Kenaikan beban pokok pendapatan NCKL disebabkan biaya bahan bakar energi yang sangat tinggi. Beban bahan bakar naik 156 persen menjadi Rp2,22 triliun, sedangkan biaya bahan baku naik 311 persen menjadi Rp1,92 triliun.

Adapun, dengan pertumbuhan pendapatan yang tinggi, NCKL justru mencatatkan penurunan laba bersih sebesar 14,65 persen menjadi Rp2,74 triliun.

Hal itu disebabkan tiga faktor utama. Pertama, kenaikan biaya penjualan sebesar 89 persen menjadi Rp752 miliar. Kedua, kenaikan beban keuangan 187 persen menjadi Rp285 miliar. Ketiga, penurunan pendapatan bagian laba dari entitas asosiasi sebesar 56 persen menjadi Rp939 miliar.

Jika melihat laporan keuangan NCKL hingga semester I/2023. Dari segi pendapatan, perseroan mencatatkan pertumbuhan yang signifikan sebesar 88 persen menjadi Rp10,24 triliun. Pendorongnya berasal dari bisnis pengolahan nikel yang tumbuh hingga 107 persen menjadi Rp8,58 triliun.

Namun, beban pokok pendapatan NCKL pada semester I/2023 juga cukup tinggi. Hal itu terlihat dari gross profit marginnya yang menyusut menjadi 34 persen dibandingkan dengan 55 persen pada periode sama tahun lalu.

Hal itu disebabkan, pertumbuhan pendapatan dari pengolahan nikel yang tinggi diiringi dengan lonjakan beban pokok pendapatan yang signifikan. Hasilnya, gross profit margin NCKL dari bisnis pengolahan nikel susut menjadi 17 persen dibandingkan dengan 38 persen pada periode sama tahun lalu.

Bisnis penambangan nikel NCKL justru yang lebih baik, meski bebannya juga naik. Pendapatan NCKL dari penambangan nikel tumbuh 67 persen, tapi gross profit marginnya turun menjadi 61 persen dibandingkan dengann 70 persen pada periode sama tahun lalu.

Kenaikan beban pokok pendapatan NCKL disebabkan biaya bahan bakar energi yang sangat tinggi. Beban bahan bakar naik 156 persen menjadi Rp2,22 triliun, sedangkan biaya bahan baku naik 311 persen menjadi Rp1,92 triliun.

Adapun, dengan pertumbuhan pendapatan yang tinggi, NCKL justru mencatatkan penurunan laba bersih sebesar 14,65 persen menjadi Rp2,74 triliun.

Hal itu disebabkan tiga faktor utama. Pertama, kenaikan biaya penjualan sebesar 89 persen menjadi Rp752 miliar. Kedua, kenaikan beban keuangan 187 persen menjadi Rp285 miliar. Ketiga, penurunan pendapatan bagian laba dari entitas asosiasi sebesar 56 persen menjadi Rp939 miliar.

Juan dari Samuel Sekuritas pun memasang estimasi laba bersih NCKL bisa tumbuh 27,81 persen menjadi Rp5,96 triliun sepanjang 2023. Alasannya, biaya bahan bakar NCKL di semester II/2023 akan lebih terkendali, serta ada potensi kenaikan penjualan karena adanya smelter baru yang beroperasi. Sehingga membuat laba bersih NCKL terakumulasi naik, meski di semester I/2023 masih turun.

Salah satu risiko dari saham NCKL adalah tingkat ketergantungan yang sangat tinggi terhadap pergerakan harga nikel pig iron. Jadi, kalau ada pergerakan harga yang fluktuatif di komoditas tersebut, bisa mempengaruhi laba bersih perseroan.

2. PT Merdeka Battery Materials Tbk. (MBMA)

Senada dengan NCKL, MBMA juga akan mulai mengoperasikan smelter Rotary Kiln Electric Furnace (RKEF) PT Zhao Hui Nickel pada pertengahan semester II/2023, yang kemungkinan di akhir September atau Oktober 2023.

Nantinya, smelter itu akan memiliki kapasitas terpasang sebesar 50.000 ton nickel pig iron per tahun. Dengan begitu, perseroan bisa mencatatkan tambahan pendapatan dari potensi kenaikan produksi nickel pig iron pada akhir 2023.

Adapun, MBMA memiliki banyak rencana terkait pengembangan smelter terintegrasi dari RKEF hingga HPAL.

Sayangnya, MBMA belum ada rilis data keuangan terbaru di 2023. Terakhir, hanya ada data laporan keuangan di prospektus perseroan yang tercatat di 2022.

Dari riset Macquarie, MBMA dianggap menjadi salah satu saham nikel potensial di Indonesia. MBMA adalah perusahaan yang merupakan hasil akuisisi aset pertambangan nikel dan smelter yang butuh modal, serta menandatangani kemitraan dengan penyedia teknologi smelter asal China.

Selain nikel, MBMA juga memiliki pabrik Acid Iron Metal (AIM) pertama di Indonesia serta kawasan industri seluas 3.500 hektar. Kunci dari prospek MBMA adalah kemitraan dengan penyedia teknologi asal China, yakni Tsingshan. Selain itu, MBMA juga memiliki mitra potensial lainnya untuk membangun proyek High Pressure Acid Leach yang diperkirakan rampung pada 2025 dan 2026.

Di luar itu, belum ada data keuangan terbaru untuk MBMA di tahun 2023.

3. PT Aneka Tambang Tbk. (ANTM)

ANTM juga menjadi salah satu saham nikel yang telah merampungkan salah satu proyek smelter feronikel di Halmahera Timur, Maluku Utara.

Menurut Direktur Utama ANTM Nicolas D.Kanter mengungkapkan proyek smelter feronikel di Maluku itu akan memiliki kapasitas 13.500 ton feronikel per tahun. Tambahan smelter itu akan melengkapi produksi feronikel di Pomalaa yang punya kapasitas hingga 25.000 0 26.000 ton feronikel.

ANTM mencatatkan pertumbuhan pendapatan sebesar 15 persen menjadi Rp21,66 triliun pada semester I/2023. Nikel menjadi lini bisnis ANTM dengan gross profit margin terbesar, yakni 29,87 persen. Meski, gross profit margin itu susut dibandingkan sebelumnya yang tembus 43 persen. Hal itu disebabkan rata-rata jual nikel ANTM turun mengikuti tren harga dunia.

Di sisi lain, kontributor terbesar ANTM, yakni emas hanya memiliki margin 5,77 persen. Meski, kontribusi pendapatannya terbesar senilai Rp13,42 triliun dibandingkan dengan nikel yang senilai Rp7,42 triliun.

BACA JUGA: Harga Emas Antam Tembus Rp1 juta per Gram, Begini Strategi Investasinya

Kinerja ANTM secara umum memang tertekan kenaikan biaya pokok pendapatan. Hal itu disebabkan adanya kenaikan royalti sebesar 82 persen menjadi Rp718 miliar. Lalu, adanya kenaikan jasa transportasi dan penambangan bijih menjadi senilai Rp693 miliar dibandingkan dengan Rp519 miliar.

Hal itu membuat gross profit margin ANTM semester I/2023 turun menjadi 19,5 persen dibandingkan dengan 21,46 persen pada periode sama tahun lalu.

Menariknya, laba bersih ANTM justru tumbuh 23,84 persen menjadi Rp1,88 triliun, meski pertumbuhan laba bersih tiga bulan di kuartal II/2023 dinilai cukup lemah.

Adapun, pengerek dari laba bersih ANTM antara lain, pertama penurunan beban umum dan administrasi sebesar 30 persen menjadi Rp2,09 triliun. Lalu, penjualan dan pemasaran turun sebesar 2,99 persen menjadi Rp467 miliar.

Kemudian, pendapatan atas bagian laba entitas asosiasi naik 2,52 persen menjadi Rp555 miliar, serta penurunan beban keuangan sebesar 73 persen menjadi Rp39 miliar dibandingkan dengan Rp148 miliar pada periode sama pada tahun sebelumnya.

Di sisi lain, ANTM memiliki sisi prospek bagus dan risiko bisnisnya yang cukup mix saat ini.

Menurut riset Mandiri Sekuritas yang ditulis Ariyanto Kurniawan dan Wesley Louis Alianto mencatatkan, salah satu potensi bagus untuk bisnis ANTM adalah proyek Dragon di mana, ANTM akan melepas sebagian saham anak usahanya, PT Sumberdaya Arindo kepada Ningbo Contemporary Brunp Lygend Co. Ltd, dari Hong Kong CBL Ltd. pada 30 Oktober 2023 nanti.

Selain itu,, ANTM akan bekerja sama dengan CBL untuk beberapa proyek, salah satunya terkait pembuatansel baterai. Proyek itu akan terdiri dari pengembangan smelter RKEF dengan kapasitas 100.000 ton per tahun dan HPAL dengan kapasitas 50.000 ton per tahun. Nantinya, proses pembangunan RKEF akan butuh waktu dua tahun, sedangkan HPAL butuh waktu tiga tahun.

Namun, ANTM juga menghadapi beberapa tantangan dalam operasionalnya seperti, ada penyelidikan soal impor bijih nikel dari Filipina oleh Kementerian ESDM. Meski, ANTM mengambil bijih nikel itu dari salah watu wilayah izin pertambangan miliknya.

Penjualan Feronikel ANTM hampir tidak menghasilkan keuntungan. Hal itu disebabkan biaya produksi feronikel naik hingga 15.000 sampai 16.000 dolar AS per ton pada semester I/2023 dibandingkan dengan 14.000 sampai 15.000 dolar AS pada kuartal I/2023. Padahal, tren sektoral mencatatkan penurunan biaya pemurnian feronikel seiring penurunan harga batu bara.

Riset Mandiri Sekuritas juga mencatatkan anak usaha ANTM PT Nusa Halamahera Minerals disebut tengah menghadapi kesulitan keuangan. Hal itu hingga membuat penangguhan aktivitas pertambangan untuk sementara.

ANTM menjadi pemegang saham sebesar 25 persen di Nusa Halmahera Minerals tersebut. Perusahaan tambang itu mengoperasikan tambang emas Gosowong di Halmahera Utara, Maluku Utara.

4. PT Vale Indonesia Tbk. (INCO)

Berbeda dengan ketiga saham nikel lainnya, INCO tidak ada proses perampungan smelter baru di 2023. Justru, INCO lagi menunggu proses divestasi yang harus rampung sebelum 2025. Proses divestasi ini sangat krusial, jika tidak ada deal antara Vale Canada, Sumitomo, dan pemerintah Indonesia, operasional INCO di Indonesia bisa berakhir.

Menurut riset dari UOB Kayhian yang ditulis oleh Limartha Adiputra melaporkan kalau diskusi divestasi saham INCO dieksepktasikan rampung pada akhir kuartal III/2023. Pemerintah Indonesia meminta Vale Canada dan Sumitomo melakukan divestasi dari saham INCO minimal 14 persen. Setelah divestasi, INCO akan bisa memperpanjang izin usaha pertamabangan khusus yang berakhir pada Desember 2025.

Perkiraannya, komposisi pemegang saham INCO setelah divestasi antara lain, 34 persen pemerintah melalui MIND ID, 21,2 persen publik, 33,4 persen Vale Canada, dan 11,4 persen Sumitomo.

Jika divestasi berjalan lancar, perseroanakan melanjutkan agenda pembangunan smelter yang ditargetkan bisa rampung hingga 5 tahun ke depan. Sejauh ini, INCO punya tiga proyek besar yang telah direncanakan seperti, Proyek Sorowako Limonite senilai 2 miliar dolar AS, smelter Bahodopi senilai 2,5 miliar dolar AS, dan smelter Pomalaa senilai 4,5 miliar dolar AS.

BACA JUGA: Jelang Divestasi Saham INCO, Begini Prospeknya

Ketiga proyek itu akan membuat INCO bisa memproduksi 165.000 ton produk nikel seperti, smelter Bahodopi dan Pomalaa akan menghasilkan mix hydroxide precipitate (MHP) dan mix sulphide precipitate (MSP) yang jadi bahan baku komponen baterai mobil listrik.

Lalu, INCO juga punya kongsi dengan Zhejiang Huayou Cobalt untuk bangun pabrik HPAL dan tambang senilai Rp67,5 triliun. Proyek itu bisa memproduksi 120.000 ton nikel dalam bentuk MSP per tahun.

Meski dalam proses divestasi yang belum rampung, INCO dikabarkan tetap menjalakan pengembangan proyek RKEF Bahodopi. Kini, sudah memasuki tahap pekerjaan pembangunan kantor dan infrastruktur lainnya. Serta, lagi proses pengadaan pembangkit listrik berbahan bakar gas, termasuk dalam bentuk gas alam cair (LNG) domestik.

Di sisi lain, tantangan besar kinerja INCO adalah harga jual nikel London Metal Exchange yang lebih rendah. Pada 2023, rata-rata harga nikel LME bisa sekitar 22.600 dolar AS per ton, sedangkan pada 2024 bisa sekitar 21.000 per ton.

Hal itu disebabkan pertumbuhan ekonomi China tidak akan pulih dalam waktu cepat. Pasalnya, krisis sektor properti dan surplus produksi nikel telah membuat harga nikel cenderung koreksi.

Kinerja INCO sampai semester I/2023 masih tumbuh positif, tapi tampaknya ada beban besar di beban pokok pendapatan. Dari segi pendapatan tumbuh 16,7 persen menjadi 658 juta dolar AS. Namun, laba kotornya hanya tumbuh 5,88 persen menjadi 220 juta dolar AS. Hal itu disebabkan adanya kenaikan harga bahan bakar minyak sebesar 81 persen menjadi 105 juta dolar AS. Akhirnya, gross profit margin INCO turun menjadi 33 persen dibandingkan dengan 36 persen pada periode sama tahun lalu.

Namun, laba bersih INCO tetap tumbuh 12 persen menjadi 168 juta dolar AS. Persentase kenaikan laba bersih itu didorong oleh pendapatan keuangan yang naik sebesar 700 persen menjadi 16 juta dolar AS.

Adapun, seluruh hasil nikel INCO dijual kepada kedua pemegang sahamnya, yakni Vale Canada dan Sumitomo.

Kesimpulan

Jadi, saham nikel mana yang paling menarik?

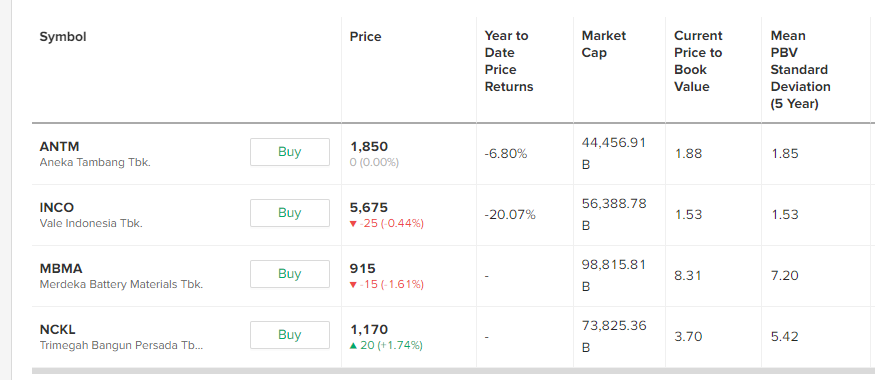

Oke, kami screening dari segi valuasi. Saham INCO menjadi saham nikel dengan price to book value yang paling kecil sebesar 1,53 kali. Namun, tingkat price to book valuenya sama dengan rata-rata 5 tahunnya. Artinya, harga saham INCO tidak murah, tapi tidak mahal juga.

Tantangan dari saham INCO jika ada kejadian tidak terduga ketika proses divestasi batal yang berisiko terhadap operasional di Indonesia. Meski, peluang ke arah sana akan sangat kecil sih.

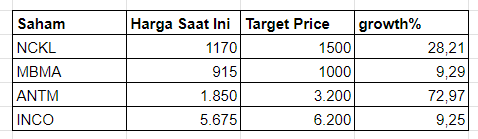

Jika melihat target price dari riset UOB Kayhian, ada peluang saham INCO bisa naik hingga Rp6.200 per saham atau sebesar 9,25 persen dari harga penutupan pada 25 September 2023.

Sementara itu, harga saham ANTM jika dilihat secara price to book value sudah agak mahal. Saat ini, saham ANTM punya valuasi 1,88 kali, sedangkan rata-rata 5 tahunnya sebesar 1,85 kali.

Namun, Mandiri Sekuritas berani pasang target price tinggi di Rp3.200 per saham. Artinya, ada potensi kenaikan sebesar 72,97 persen dari harga penutupan pada 25 September 2023.

Patokan agresif Mandiri Sekuritas itu ada kaitannya dengan berbagai aksi korporasi ANTM yang akan rampung di akhir tahun dan beberapa proyek di beberapa tahun ke depan. Namun, kami menilai pergerakan harga saham ANTM masih sangat berisiko tinggi mengingat ada beberapa masalah juga dalam bisnis perseroan.

Untuk dua saham nikel baru, yakni MBMA dan NCKL, saham milik Harita Group, yakni NCKL menjadi lebih menarik. Saham NCKL punya valuasi price to book value 3,7 kali. Angka itu jauh lebih tinggi daripada INCO dan ANTM, tapi masih lebih murah dibandingkan MBMA yang sudah tembus 8,31 kali.

Nah, setelah melihat ini, kamu tertarik bertaruh di INCO yang bisa dibilang masih menarik atau ANTM dengan potensi dan risiko yang sama besarnya, atau malah NCKL yang dianggap punya potensi besar juga di saham nikel?

Untuk MBMA, maafkan, valuasimu sudah terlalu tinggi, jadi kami skip ya.

Mau dapat guideline saham dividen 2024?

Pas banget, Mikirduit baru saja meluncurkan Zinebook #Mikirdividen yang berisi review 20 saham dividen yang cocok untuk investasi jangka panjang lama banget.

Kalau kamu beli #Mikirdividen edisi pertama ini, kamu bisa mendapatkan:

- Update review laporan keuangan hingga full year 2023 dalam bentuk rilis Mikirdividen edisi per kuartalan

- Perencanaan investasi untuk masuk ke saham dividen

- Grup Whatsapp support untuk tanya jawab materi Mikirdividen

- Siap mendapatkan dividen sebelum diumumkan (kami sudah buatkan estimasinya)

Tertarik? langsung saja beli Zinebook #Mikirdividen dengan klik di sini

Referensi

- Samuel Sekuritas, 15 September 2023, NCKL Higher Output, Lower Cost

- Macquarie, 16 September 2023, MBMA The Next Nickel Juggernaut Key Points

- Mandiri Sekuritas, 7 September 2023, ANTM 1H23 Earnings Call KTA

- UOB Kayhian, 23 Agustus 2023, Long-term Outlook Remains Promising Despite The Risk of Lower Nickel Prices

- Laporan Keuangan NCKL, ANTM, dan INCO Semester I/2023

- Bisnis.com, 6 April 2023, Transaksi Jual-beli Saham Anak Usaha Antam ke Hong Kong CBL Ditarget Oktober 2023

- Kontan.co.id, 6 Agustus 2023, Setelah Divestasi Rampung, Vale Indonesia INCO Lanjutkan Pembangunan Smelter