Rotasi Saham Papan Utama, BACA Layak Gantikan ADMF?

BEI memutuskan untuk rotasi beberapa saham di papan utama seperti ADMF dan HMSP didepak ke papan pengembangan dan BACA serta VTNY masuk ke papan utama. Apakah layak?

Mikirduit – Pasar saham dibuat geger setelah beberapa emiten dengan kinerja oke dilempar dari papan utama ke papan pengembangan, sebaliknya ada emiten yang dianggap secondliner dan harga sahamnya cenderung fluktuasi tinggi malah masuk papan utama. Sebenarnya, apa itu papan utama dan pengembangan? apa efeknya ke saham terkait?

Sebenarnya, papan utama, pengembangan, dan akselerasi sebagai salah satu cara investor untuk screening saham. Saham yang berada di papan utama dianggap saham yang memiliki fundamental bagus, sedangkan di papan pengembangan cenderung saham secondliner, dan di papan akselerasi adalah saham third liner.

BEI membuat beberapa syarat untuk saham bisa masuk papan pengembangan. Beberapa syarat itu seperti:

Pertama, ekuitas tidak boleh negatif, tidak mendapatkan sanksi peringatan tertulis III dari BEI selama 1 tahun terakhir.

Kedua, Price to earning rasio (PE) tidak lebih dari 3 kali lipat, rasio price to book value tidak lebih dari 3 kali lipat, atau nilai kapitalisasi pasar minimal Rp12 triliun.

Ketiga, jumlah pemegang saham harus lebih dari 750 nasabah. Lalu, emiten juga mencatatkan laporan keuangan tanpa modifikasi selama 2 tahun buku terakhir secara berturut-turut, dan memenuhi saham free float di atas 10 persen dengan total kapitalisasi pasar free float lebih dari Rp200 miliar, atau saham free float kurang dari 10 persen dengan nilai kapitalisasi saham free float lebih dari Rp1 triliun.

Keempat, untuk memenuhi aspek fundamental emiten di papan utama, nantinya per Mei 2025, emiten yang berada di papan utama tidak boleh rugi selama 2 tahun berturut-turut atau mencatatkan pertumbuhan pendapatan majemuk tahunan sebesar 20 persen per tahun selama tiga tahun terakhir.

Rotasi Saham Papan Utama dan Pengembangan Terbaru

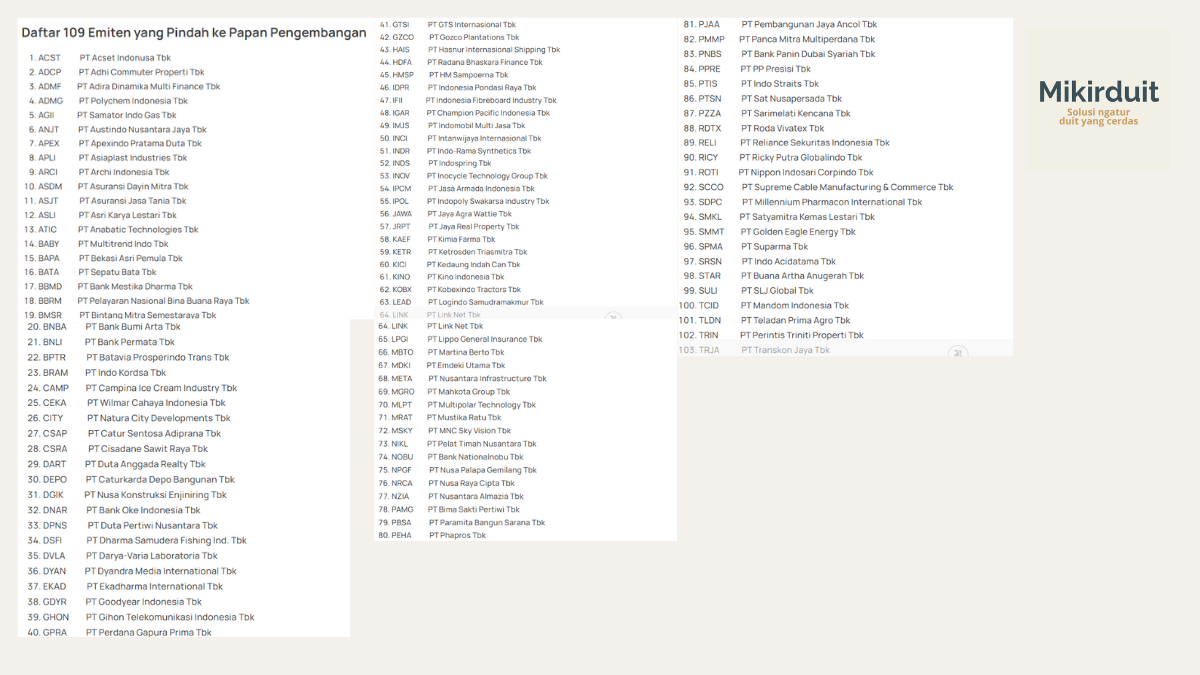

Dalam rotasi saham papan utama dan pengembangan terbaru, ada salah satu sorotan, yakni tergesernya beberapa saham yang sebelumnya di papan utama ke pengembangan seperti, ADMF hingga HMSP. Lalu, ada VTNY hingga BACA yang naik kasta ke papan utama.

Untuk melihat alasannya, kita akan bongkar kenapa saham seperti BACA dan VTNY layak masuk papan utama.

Saham BACA

Syarat pertama, ekuitas emiten tidak boleh negatif. Di sini, BACA sudah mampu memenuhinya

Syarat kedua, PE tidak lebih dari 3 kali lipat, atau PBV tidak boleh 3 kali lipat, atau market cap di atas Rp12 triliun. Secara market cap, BACA cuma Rp2,57 triliun. Secara PE hingga per 22 Mei 2024, BACA mencatatkan annualized 51,43 kali dan twelve trailing month (TTM) sebanyak 24,01 kali. Artinya, dari segi PE tidak memenuhi kriteria. Namun, secara PBV, BACA memenuhi kriteria karena hanya sebesar 0,76 kali.

Syarat ketiga, BACA memenuhi dari segi jumlah pemegang saham yang melebihi 750 pihak, yakni 20.566 pihak, serta free float yang sebesar 25,3 persen. Sehingga meski market cap hanya Rp2,57 triliun, tapi dengan syarat ketiga ini BACA bisa lolos.

Untuk syarat keempat baru berlaku di Mei 2025. Namun, bagaimana dengan fundamental BACA?

Secara umum, BACA hanya salah satu bank kecil di Indonesia. Jika dilihat laporan keuangan per kuartal I/2024, kinerja BACA bukan yang oke banget. Meski laba bersihnya naik, tapi net interest margin-nya hanya 0,66 persen. Bahkan, periode sama tahun sebelumnya malah negatif 2,39 persen.

Hal itu wajar karena dari segi operasional kurang efisien seperti Beban Operasional terhadap Pendapatan operasional tembus 97,85 persen, yang harusnya semakin kecil semakin bagus. Soalnya menjadi pertanda operasional bisnis perusahaan efisien.

Menariknya, dari segi non-peforming loang (NPL) net 0 persen. Bisa dibilang peluang NPL net menjadi 0 persen itu sangat rendah kecuali emiten tidak menyalurkan kredit baru secara masif.

Kesimpulannya, akan menarik saham skala kecil seperti BACA yang secara bisnis utamanya tidak begitu bagus menjadi pilihan di papan utama.

Saham VTNY

Saham VTNY baru IPO pada 1,5 tahun, tepatnya di Desember 2022. Emiten ini memiliki bisnis konsultasi IT untuk membantu kliennya dalam pembuatan aplikasi dan hal lainnya. Lalu, apakah emiten newbie ini sudah memenuhi syarat?

Syarat pertama, terkait ekuitas, VTNY lolos. Dari data tiga tahun terakhir, VTNY belum pernah mencatatkan ekuitas negatif.

Syarat kedua, PE tidak lebih dari 3 kali lipat, atau PBV tidak boleh 3 kali lipat, atau market cap di atas Rp12 triliun. Secara market cap dan PE, VTNY tidak layak karena kapitalisasi pasarnya hanya Rp1,12 triliun, sedangkan rasio PE-nya mencapai 688,46 kali. Secara PBV, masih bisa lolos karena masih di bawah 3 kali, yakni 2,81 kali.

Syarat ketiga, VTNY juga memenuhi ketentuan minimal 750 pemegang saham, yakni per April 2024 mencapai 2.255 pemegang saham. Dari segi free float juga lolos karena di atas 10 persen, yakni sekitar 20,84 persen.

Pertanyaannya, bagaimana dengan fundamental VTNY?

Secara kinerja keuangan seperti, pendapatan dan laba bersih memang terus mencatatkan kenaikan yang konsisten dalam 3 tahun terakhir. Namun, VTNY belum pernah mencatatkan arus kas operasional yang positif. Artinya, dari segi bisnis, perseroan belum mampu men-drive pencatatan uang tunai secara riil. Menurut kami, fundamental VTNY ini cukup berisiko, apalagi dengan posisi tingkat debt to Equity rasio sebesar 0,72 kali.

Kenapa ADMF dan HMSP Didepak?

Untuk mengetahui kedua saham, terutama ADMF yang kami nilai cukup oke secara fundamental, didepak dari papan utama, kami akan menelusuri apakah kedua saham ini memenuhi syarat dari BEI tersebut atau tidak.

Saham ADMF

Syarat pertama ADMF lolos karena tidak pernah mencatatkan tingkat ekuitas yang negatif.

Syarat kedua, PE tidak lebih dari 3 kali lipat, atau PBV tidak boleh 3 kali lipat, atau market cap di atas Rp12 triliun. ADMF memenuhi dua syarat, yakni market cap di atas Rp12 triliun dan PBV di bawah 3 kali, yakni 1,24 kali. Meski dari segi PE terlihat tinggi sebesar 7,55 kali.

Syarat ketiga, ADMF telah memenuhi sahamnya dimiliki oleh sekitar 4.804 pihak di atas 750 pihak. Meski, free float-nya di bawah 10 persen, yakni 7,92 persen. Namun, ADMF masih memenuhi syarat karena dari tota free float di bawah 10 persen itu nilai market cap-nya masih di atas Rp1 triliun

Menariknya, ADMF juga lagi gencar ekspansi bersama pengendali akhirnya, yakni MUFG setelah ikut konsorsium mengakuisisi Home Credit Indonesia, serta mengakuisisi MFIN. Serta dari segi fundamental tidak ada masalah dengan rasio pembiayaan bermasalah terakhir masih di bawah 1 persen.

Sehingga kami menilai akan terlihat aneh jika BACA masuk ke papan utama, tapi ADMF didepak ke papan pengembangan.

Saham HMSP

HMSP juga menjadi salah satu penguasa pasar rokok di Indonesia tiba-tiba didepak dari papan utama. Padahal, kinerja HMSP di 2023 cukup ciamik, meski kami pun ragu emiten Grup Philip Morris itu bisa melanjutkan pertumbuhan agresif seperti di 2023. Namun, apakah layak hingga mendepak HMSP ke papan pengembangan?

Syarat pertama, HMSP tidak pernah punya riwayat ekuitas negatif sehingga di bagian ini lolos.

Syarat kedua, PE tidak lebih dari 3 kali lipat, atau PBV tidak boleh 3 kali lipat, atau market cap di atas Rp12 triliun. Seperti ADMF, HMSP memenuhi 2 dari 3 syarat tersebut, yakni market cap di atas Rp12 triliun dan PBV di bawah 3 kali, yakni 2,79 kali. Meski, PE-nya di 9,96 kali.

Syarat ketiga, HMSP memenuhi syarat dengan mencatatkan jumlah pihak investor mencapai 69.307 pihak, meski tingkat free float di bawah 10 persen, yakni 7,5 persen. Meski begitu, nominal market cap free floatnya di atas Rp1 triliun, yakni sekitar Rp6,6 triliun.

Sehingga seharusnya HMSP bisa tetap bertahan di papan utama, meski secara bisnis masih tertekan oleh kenaikan tingkat cukai rokok serta penurunan daya beli masyarakat saat suku bunga tinggi.

Kesimpulan

Dari sampel empat saham ini saja, rotasi papan utama dan pengembangan ini agak di luar nalar. Pasalnya, tidak ada syarat yang dilanggar oleh salah satu emiten, hanya saja memang ADMF dan HMSP memiliki free float di bawah 10 persen.

Namun, apa hanya karena free float itu, BEI rela menyajikan saham kualitas kelas dua di papan utama?

Butuh Mentor untuk Pantau Saham Dividen yang Dimiliki, serta Strategi Investasi Terupdate sesuai dengan Kondisi Market?

Yuk join Mikirdividen sekarang juga, kamu akan mendapatkan semua benefit di bawah ini:

- Update review laporan keuangan saham dividen fundamental bagus hingga full year 2024 dalam bentuk rilis Mikirdividen edisi per kuartalan

- Perencanaan investasi untuk masuk ke saham dividen

- Grup Whatsapp support untuk tanya jawab materi Mikirdividen

- Publikasi eksklusif bulanan untuk update saham mikirdividen dan kondisi market

- Event online bulanan

Tertarik? langsung saja beli Zinebook #Mikirdividen dengan klik di sini

Jangan lupa follow kami di Googlenews dan kamu bisa baca di sini