Seberapa Jauh Efek UU Kesehatan ke Saham Rumah Sakit?

Saham rumah sakit sempat melejit tinggi setelah RUU Kesehatan dapat lampu hijau dari DPR. Memang seberapa jauh efeknya, dan apa saham rumah sakit yang potensial?

Mikir Duit – Rancangan Undang-undangan Kesehatan resmi disahkan oleh Dewan Perwakilan Rakyat. Setelah itu terjadi, harga saham sektor rumah sakit kompak melejit. Memang apa hubungan antara RUU kesehatan dengan kinerja keuangan saham rumah sakit? apakah saham rumah sakit menjadi menarik untuk dikoleksi?

Keberadaan RUU Kesehatan yang resmi menjadi UU Kesehatan dinilai menjadi peluang emiten rumah sakit untuk melakukan ekspansi lebih luas lagi. Jadi, selama ini, bisnis rumah sakit yang besar dan menguntungkan cenderung di kota besar. Dengan adanya UU Kesehatan itu, peluang rumah sakit ekspansi bisnis ke luar kota besar seperti tier-2 dan tier-3 menjadi besar.

Selain itu, salah satu hambatan rumah sakit untuk ekspansi lebih luas di luar kota besar adalah masalah supply dokter spesialils. Dalam UU Kesehatan yang baru, dokter spesialis lulusan luar negeri akan dilonggarkan untuk mengisi kekurangan di Indonesia. Hal itu pula yang membuat rumah sakit memberanikan diri untuk ekspansi lebih luas lagi.

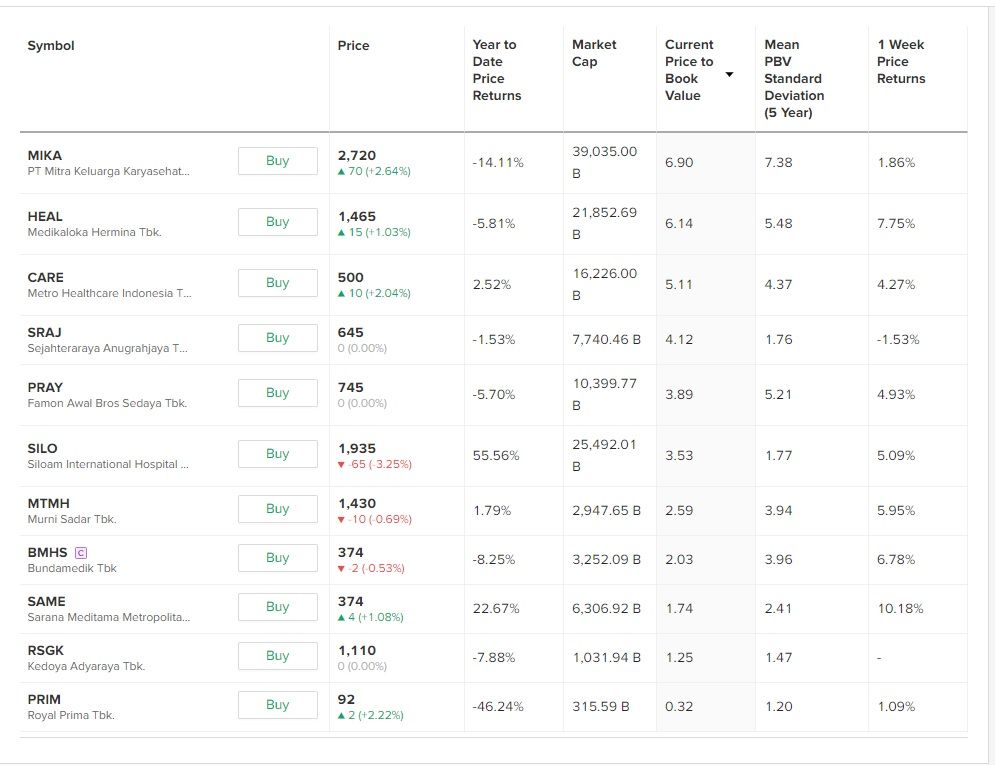

Namun, catatannya, kenaikan harga saham rumah sakit saat ini cenderung sementara. Jika, kamu trader, bisa memburu saham rumah sakit selama pola teknikalnya sesuai dengan trading plan-mu. Namun, untuk investasi, kita perlu melihat saham-saham rumah sakit yang posisinya masih murah. Untuk itu, berikut review 11 emiten rumah sakit dari kinerja kuartal I/2023 [akan diupdate jika kinerja kuartal II/2023 rilis]

BACA JUGA: Begini Prospek Deretan Saham Dividen Jumbo One Season Wonder

Review Saham Rumah Sakit Terbaik

Saham rumah sakit sering disebut sektor defensif. Pasalnya, tingkat kunjungan yang tinggi karena kebutuhan orang sakit membuatnya berpotensi mendapatkan omzet berkelanjutan. Di sisi lain, jika dilihat dari kinerja 11 emiten rumah sakit, semuanya juga tidak terlalu terbebani utang bank. Meski, ada risiko dari biaya operasional yang tinggi yang membuat margin-nya terfluktuasi.

Untuk itu, kami pilih 5 saham rumah sakit menurut data keuangan kuartal I/2023 yang secara profit margin gross dan netnya paling oke. Berikut, review kelima saham rumah sakit paling potensial untuk investasi jangka panjang.

PT Mitra Keluarga Karyasehat Tbk. (MIKA)

Saham MIKA menjadi saham rumah sakit dengan kapitalisasi pasar terbesar. MIKA memiliki sekitar 27 jaringan rumah sakit di Indonesia.

Namun, kinerja keuangan saham MIKA per kuartal I/2023 turun 5,97 persen menjadi Rp1,02 triliun. Imbasnya, laba bersih MIKA juga turun 14 persen menjadi Rp230,63 miliar.

Meski begitu, MIKA menjadi saham rumah sakit dengan gross profit margin dan net profit margin terbesar dibandingkan dengan saham rumah sakit lainnya.

Per kuartal I/2023, gross profit marginnya sekitar 49,11 persen, sedangkan net profit marginnya sekitar 22,45 persen.

Secara valuasi price to book value (PBV), MIKA menjadi saham rumah sakit dengan PBV tertinggi di angka 6,68 kali. Meski, jika dibandingkan dengan rata-rata 5 tahun terakhirnya masih bisa dibilang murah. Soalnya, rata-rata PBV 5 tahun MIKA di angka 7,38 kali.

PT Siloam Hospitals Tbk. (SILO)

Meski secara kapitalisasi pasar MIKA menjadi yang terbesar, tapi secara skala bisnis SILO bisa dibilang lebih besar daripada MIKA. Hal itu bisa terlihat dari jaringan rumah sakitnya yang lebih banyak, yakni 41 jaringan rumah sakit dari Jawa, Sumatera, Kalimantan, Sulawesi, Bali, dan Nusa Tenggara.

Sampai kuartal I/2023, saham SILO yang terafiliasi dengan Grup Lippo mencatatkan kenaikan kinerja yang cukup menarik. Pendapatan perseroan tumbuh 19,46 persen menjadi Rp2,65 triliun, sedangkan laba bersihnya terbang 151 persen menjadi Rp249 miliar.

Salah satu pendorong kinerja saham SILO adalah pengelolaan biaya yang lebih baik. Hal itu terlihat dari kinerja gross profit margin dan net profit marginnya mencatatkan kenaikan.

Gross profit SILO naik menjadi 38,22 persen dibadningkan periode sebelumnya 34,68 persen. Begitu juga net profit margin SILO naik menjadi 9,4 persen dibandingkan dengan sebelumnya 4,47 persen.

Namun, secara price to book value (PBV), saham SILO ini sudah terlalu mahal. Secara sektoral, PBV SILO menjadi yang tertinggi ke-6, sedangkan secara historis, posisi PBV saat ini sebesar 3,6 kali sudah lebih tinggi dari rata-rata 5 tahunnya 1,77 kali.

PT Medikaloka Hermina Tbk. (HEAL)

Saham HEAL bisa dibilang menjadi saham rumah sakit dengan jaringan rumah sakit terbanyak di Indonesia, yakni memiliki 48 jaringan rumah sakit di seluruh Indonesia.

Sampai kuartal I/2023, saham HEAL yang terafiliasi dengan PT Astra International Tbk. (ASII) ini mencatatkan pertumbuhan pendapatan sebesar 11,87 persen menjadi Rp1,35 triliun. Namun, laba bersih HEAL justru turun 2,11 persen menjadi Rp108,9 miliar.

Salah satu penyebab laba bersih HEAL turun adalah kenaikan beban pokok pendapatan sebesar 19 persen. SUmber beban terbesar dari HEAL antara lain, obat dan perlengkapan medis, serta gaji dan kesejahteraan karyawan.

Di sisi lain, HEAL menjadi saham rumah sakit dengan PBV paling tinggi kedua setelah MIKA. Secara rata-rata historis lima tahunnya, PBV HEAL juga sudah tinggi. Saat ini, PBV HEAL sebesar 6,1 kali, sedangkan rata-rata 5 tahunnya di 5,48 kali.

PT Famon Awal Bros Sedaya Tbk. (PRAY)

Saham PRAY memiliki sekitar 15 jaringan rumah sakit di Indonesia dengan merek Primaya, dari sebelumnya Awal Bros. Saham ini sempat memiliki afiliasi dengan PT Saratoga Sedaya Tbk. (SRTG). Namun, pihak SRTG sudah melepas seluruh kepemilikannya pada awal 2023.

Untuk kinerja keuangan kuartal I/2023, PRAY mencatatkan pertumbuhan pendapatan sebesar 12,55 persen menjadi RP434 miliar, sedangkan laba bersihnya tumbuh 60,28 persen menjadi Rp92,16 miliar.

Kenaikan laba bersih PRAY didorong oleh pendapatan atas laba bagian dari entitas asosiasi yang tumbuh 41 persen menjadi Rp55 miliar atau hampir 50 persen dari laba bersih perseroan.

Entitas asosiasi yang jadi bagian PRAY itu antara lain, PT Karya Sukses Mandiri dan entitas anak. Perusahaan itu bergerak di bidang rumah sakit, yang ditelisik ada keterkaitan dengan RS Mitra di Kemayoran. Di entitas asosiasi itu, PRAY memiliki 30 persen saham perusahaan tersebut.

Saham PRAY juga menjadi salah satu saham rumah sakit dengan valuasi PBV tertinggi kelima. Meski, jika dilihat secara historis, saham PRAY tergolong masih murah. PBV PRAY saat ini sekitar 3,89 kali, sedangkan rata-rata 5 tahunnya 5,21 kali.

PT Kedoya Agrakaya Tbk. (RSGK)

Saham RSGK ini memang hanya memiliki dua rumah sakit, yakni RS Graha Kedoya dan RS EMC Cibitung. Namun, saham ini adalah anak usaha dari PT Sarana Meditama Metropolitan Tbk. (SAME) yang juga terhubung dengan PT Elang Mahkota Tbk. (EMTK). Untuk itu, rumah sakit kedua RSGK ada kaitannya dengan EMC, lini rumah sakit EMTK yang sudah dimerger ke SAME.

Sampai kuartal I/2023, saham RSGK ini mencatatkan pertumbuhan pendapatan sebesar 1,47 persen menjadi Rp91,48 miliar. Meski, laba bersihnya turun 26,15 persen menjadi Rp7,86 miliar.

Penurunan laba bersih perusahaan disebabkan oleh kenaikan beban usaha naik 8 persen menjadi Rp27 miliar dibandingkan dengan sebelumnya Rp22 miliar.

Beban terbesar RSGK ada di gaji karyawan yang naik 23 persen menjadi Rp16 miliar. Lalu, ada juga kenaikan signifikan dari promosi dan pemasaran sebesar 700 persen menjadi Rp571 juta.

Meski begitu, RSGK menjadi salah satu yang oke karena melihat gross profit margin dan net profit marginnya yang justru jauh lebih bagus daripada induk usahanya, SAME.

RSGK punya gross profit margin 39,44 persen dengan net profit margin 8,6 persen. Di sisi lain, SAME cuma punya gross profit margin 35,75 persen, dengan net profit margin 0,48 persen.

RSGK pun menjadi saham rumah sakit yang memiliki valuasi terendah ke-2 di atas PT Royal Prima Tbk. (PRIM). PBV RSGK sebesar 1,25 kali. Posisi PBV itu masih di bawah rata-rata sejak IPO yang sebesar 1,47 kali.

Kesimpulan

Masalah dari emiten rumah sakit adalah pengelolaan biaya tenaga kerja yang cukup fluktuatif. Untuk itu, risiko kinerja keuangannya bakal lebih fluktuatif, terutama jika nanti mengoptimalkan tenaga kerja dokter spesialis lulusan luar negeri atau orang asing. Untuk itu, perlu ada perhitungan apakah RUU Kesehatan yang membuat rumah sakit bisa lebih leluasa ekspansi, termasuk menerima banyak dokter spesialis lulusan luar negeri atau asing itu bakal lebih tetap menguntungkan atau justru hanya meningkatkan biaya.

Selain itu, salah satu masalah saham rumah sakit adalah tingkat likuiditasnya yang kurang. Dari deretan saham rumah sakit yang cukup likuid paling hanya, SAME, MIKA, SILO, dan HEAL. Di sisi lain, saham rumah sakit lainnya cenderung kurang likuid.

Seperti, RSGK yang secara fundamental paling oke karena valuasi murah dan potensi pertumbuhan bisnisnya masih cukup tinggi. Namun, masalahnya adalah likuiditas saham tersebut kurang banget. Jadi, jika ingin bermain aman bisa pilih masuk ke MIKA atau HEAL saat harganya sudah sedikit lebih murah.

Lalu, sentimen RUU kesehatan yang sudah disahkan kemungkinan hanya terbatas. Namun, sentimen itu bisa menjadi naik-turun ketika proses UU kesehatan selama tujuh hari hingga sebulan ke depan diresmikan Presiden.

Di luar itu, saham HEAL juga punya potensi pertumbuhan harga akibat sentimen [non-fundamental] jika ada perkembangan positif di IKN. Pasalnya, si HEAL ini akan menjadi saham rumah sakit pertama yang bangun rumah sakit skala internasional di IKN. Namun, jelas, ini hanya sentimen sesaat yang non-fundamental. Soalnya, keberadaan rumah sakit di IKN belum tentu langsung nge-boost kinerja keuangannya.